Heute sagen Analysten und KI-Experten, dass es unverzichtbar ist. Nvidia ist zur Rückgrat der globalen KI-Wirtschaft geworden, und wenn der Großteil des Marktes von einem einzigen Unternehmen abhängt, kann das ziemlich katastrophal enden. Der signifikante Anstieg von Nvidia begann jedoch nicht gestern; die Explosion, die wir heute erleben, beginnt erst mit dem KI-Boom der letzten Jahre. Das Unternehmen hat jahrelang von ‚Gamern‘ gelebt, insbesondere von Gaming-Grafikkarten, und der entscheidende Wendepunkt trat ein, als Nvidias GPUs zum Goldstandard für das Training großer Sprachmodelle und KI-Systeme in Rechenzentren wurden.

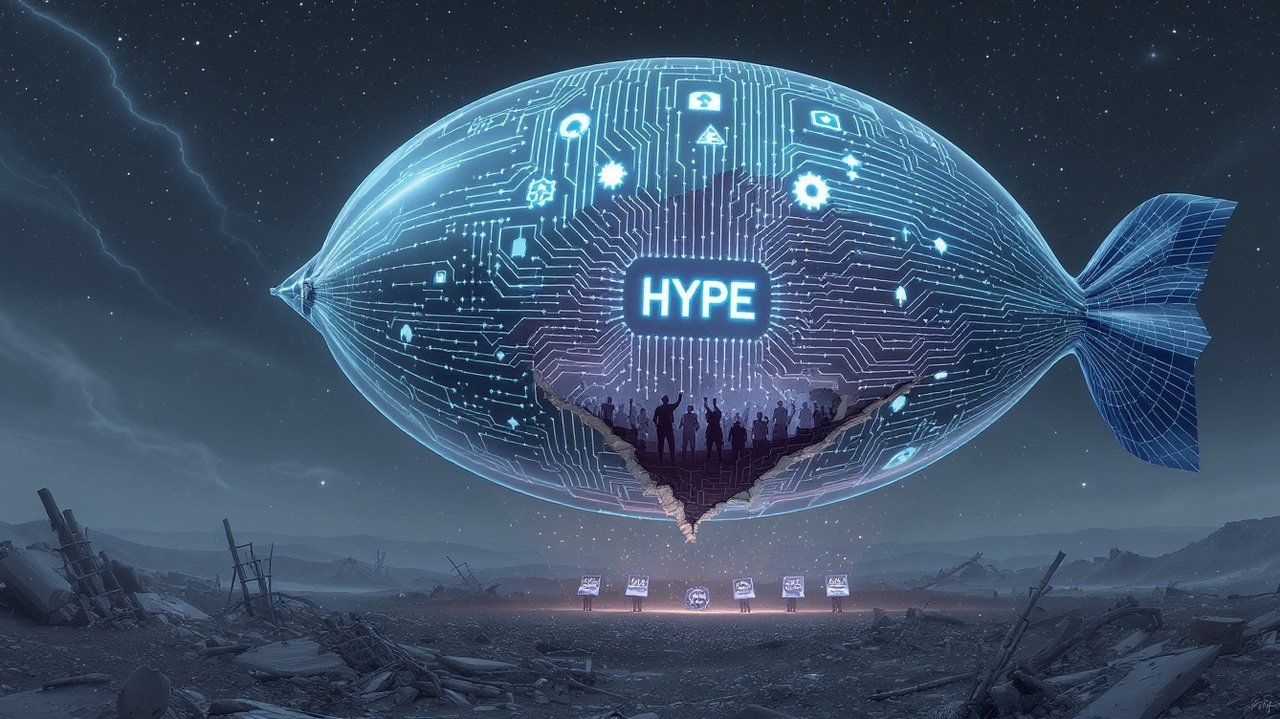

Die echte Rakete zündet 2023, nach dem Start von ChatGPT und dem Rennen der großen Tech-Unternehmen, KI-Infrastruktur zu bauen. Zu diesem Zeitpunkt wird die Nachfrage nach Nvidias H100 und verwandten Chips praktisch unstillbar, die Einnahmen aus Rechenzentren explodieren, und der Marktwert des Unternehmens schießt innerhalb von nur ein oder zwei Jahren in den Club der größten globalen Unternehmen. Von diesem Moment an ist Nvidia zum Symbol des KI-Wahns geworden, denn ohne seine Chips gäbe es kein OpenAI, keine Chatbots und keine neuen Rechenzentren.

Und wenn man im Zentrum der KI-Welt steht, wachsen die Einnahmen von Quartal zu Quartal mit zweistelligen Raten, wobei der Großteil aus Rechenzentren stammt, die zunehmend leistungsstarke Beschleuniger verbrauchen. Doch in dem Moment, in dem das Unternehmen Rekordzahlen bekannt gibt, rutscht die Aktie nach unten, und die Frage ist nicht mehr nur ‚Ist Nvidia zu teuer?‘, sondern ob das gesamte KI-Wachstumsmodell überhaupt nachhaltig ist.

Unnachgiebige Nachfrage

Im letzten Quartal erreichte Nvidia, getragen von der Welle der ‚unnachgiebigen KI-Nachfrage‘, über 57 Milliarden Dollar Umsatz, mit einer nahezu gleichmäßigen Explosion im Rechenzentrumssegment. Für das nächste Quartal prognostiziert das Unternehmen weiteres Wachstum, das sich in Richtung 65 Milliarden Dollar bewegt, mit sehr ehrgeizigen Schätzungen, dass die neue Blackwell-Generation von Chips in den nächsten Jahren bis zu erstaunliche 500 Milliarden Dollar Umsatz bringen könnte. Obwohl die Aktie nahe ihrem historischen Maximum bleibt, zeigte die Korrektur nach der Gewinnbekanntgabe, wie viel Nervosität in dieser Geschichte steckt, denn wenn Nvidia ins Straucheln gerät, wackelt der gesamte Nasdaq.

Big Short Guy

Jetzt betreten zwei Figuren, die der Markt nicht ignorieren kann, dieses nervöse Gemisch: Jim Chanos und Michael Burry. Chanos, der Mann, der Enron rechtzeitig durchschaut hat, vergleicht Nvidias Modell mit Lucent Technologies aus der Dotcom-Ära. Lucent investierte Ende der 1990er Jahre in seine eigenen schwachen Telekom-Kunden, stellte ihnen Kredite und Kapital zur Verfügung, und im Gegenzug kauften sie seine Ausrüstung. Solange die Blase hielt, sahen die Einnahmen hervorragend aus. Als diese Kunden begannen zu scheitern, folgten massive Abschreibungen und der Zusammenbruch.

Chanos stellt heute eine einfache Frage. Investiert Nvidia Geld in Kunden, die sich sonst seine Chips nicht leisten könnten, nur um das Umsatzwachstum aufrechtzuerhalten? Die Liste der Investitionen ist beeindruckend, von OpenAI und Musks xAI bis hin zu spezialisierten KI-Clouds wie CoreWeave und Nebius. Kritiker argumentieren, dass dies eine moderne Version der Verkäuferfinanzierung ist. Das bedeutet, dass der Hersteller praktisch die Nachfrage nach seinem eigenen Produkt finanziert.